Znovu přinášíme přehledný souhrn informací a návodů k problematice režimu Přenesení daňové povinnosti.

Protože se na lince technické podpory stále opakují dotazy s problematikou RPDP, znovu zveřejňujeme souhrnné informace s novými doplněnými návody a postupy ve formátu PDF (ke stažení a vytištění).

Obsah tohoto článku

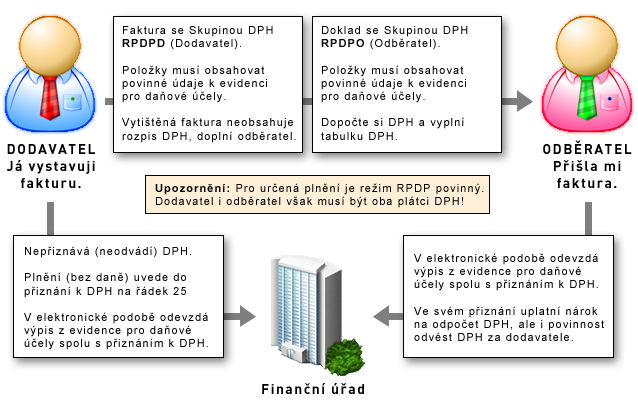

- Obrázkové schéma principu Režimu přenesení daňové povinnosti.

- PDF návody na zpracování RPDP v programech DUEL a STEREO ke stažení.

- Nejčastější dotazy k RPDP z linky technické podpory.

- Oficiální stanoviska a sdělení České daňové správy.

- Povinnosti dodavatele a odběratele v režimu přenesení daňové povinnosti.

- Hlavní důvody zavedení režimu přenesení daňové povinnosti v ČR.

Princip Režimu přenesení daňové povinnosti

PDF návody na zpracování RPDP v programech DUEL a STEREO ke stažení

DUEL 8

- Podrobný návod zpracování RPDP v programu DUEL.

- Návod na RPDP postup v případě, že nemáte nárok na odpočet DPH pro DUEL 8

STEREO 20

- Podrobný návod zpracování RPDP v programu STEREO.

- Nový, stručný a ještě více podrobný návod pro STEREO 20

- Návod na RPDP postup v případě, že nemáte nárok na odpočet DPH pro STEREO 20

Nejčastější dotazy k RPDP na lince technické podpory

1. Rozdíl mezi souhrnným hlášením a výpisu z evidence pro daňové účely

- Výpis z evidence pro daňové účely – musí vést plátci v režimu přenesení daňové povinnosti (dodavatel i odběratel). Odevzdává se v lhůtě pro podání daňového přiznání k DPH a to elektronicky!

- Souhrnné hlášení - informuje úřady ostatních států EU o zdanitelných plněních, která jsme udělali se subjekty z jiných států EU. Hlášení musím podat, pokud jsme dodali zboží osobě registrované k DPH v jiném členském státě nebo poskytli službu s místem plnění v jiné zemi EU – dále viz § 100 a 102 Zákona o DPH.

2. Jakou Skupinu DPH (DUEL) nebo jaký Typ DPH (STEREO) pro daňový doklad v hlavičce faktury použít?

- Dodavatel - při vystavení daňového dokladu v režimu přenesení daňové povinnosti použije RPDPD.

- Odběratel - při zaevidování přijatého daňového dokladu v režimu přenesení daňové povinnosti použije RPDPO.

3. Jak při vystavování faktury k položce doplnit informace nutné k evidenci pro daňové učely?

Tento postup se samozřejmě liší podle programu a modulu, ve kterém fakturu vystavujete.

Program STEREO 20

- V položkách fakturace stiskneme klávesu F10.

- V zobrazené nabídce vybereme volbu Přenos daň. povinnost §92.

- V následném formuláři vyplníme kód předmětu plnění, rozsah plnění a základ DPH.

| Upozornění |

|---|

| U kódu plnění 4 se rozsah neuvádí. |

DUEL 8

- Ve Fakturaci si na záložce 2. Položky si přes pravé tlačítko vybereme Pohled s názvem RPDP.

- Pro pořízení se nabídnou i údaje potřebné k evidenci pro daňové účely

- Zadáme položku a vyplníme kód předmětu plnění, rozsah plnění a základ DPH. V modulu Sklady se tyto údaje mohou plnit automaticky z Katalogu položek, pokud je zde máme předvyplněné.

- Skupinu DPH zvolíme buď RPDP - Základní nebo RPDP - Snížená.

- Po korektním naplnění údajů položku uložíme.

- Po uložení dojde automaticky k naplnění údajů na záložce 4. RPDP.

| Upozornění |

|---|

| U kódu plnění 4 se rozsah neuvádí. |

4. Seznam často řešených zdanitelných plnění z pohledu RPDP

Seznam, který vám pomůže s rozhodnutím, zda příslušné plnění podléhá režimu přenesení jsme zveřejnili 16. února 2012 v aktualitě s názvem Seznam často řešených zdanitelných plnění z pohledu RPDP.

Stanoviska a sdělení České daňové správy

Česká daňová správa má na svých stránkách připraven souhrnný přehled stanovisek, vyjádření a návodů k režimu přenesení daňové povinnosti.

Povinnosti dodavatele a odběratele v režimu RPDP

Povinnosti dodavatele

Dodavatel je povinen do 15 dnů ode dne uskutečnění zdanitelného plnění odběrateli vystavit daňový doklad s náležitostmi podle § 92a odst. 2 ZDPH. Tento daňový doklad obsahuje náležitosti „běžného daňového dokladu“ podle ustanovení § 28 odst. 2 s výjimkou samotné výše DPH, která na dokladu nesmí být uvedena, jelikož ji má za povinnost doplnit odběratel. Dále je dodavatel povinen na tento daňový doklad uvést informaci, že výši daně je povinen doplnit a přiznat odběratel. To tedy znamená, že dodavatel na vystavenou fakturu uvede pouze cenu bez DPH, tzn. základ daně. Samotná částka DPH na dokladu nebude (ani u jednotlivých položek faktury, jak někdy bývá zvykem).

Dodavatel zaúčtuje takové plnění (např. poskytnuté stavební práce) do účetnictví zápisem MD účet pohledávky DAL účet výnosu ve fakturované výši. I když tato plnění vypadají, jakoby nepodléhala DPH, jsou i přesto součástí daňového přiznání k dani z přidané hodnoty a to na řádku 25 (režim přenesení daňové povinnosti).

Současně je dodavatel povinen (v souladu s § 92a odst. 4 ZDPH) vést za každé zdaňovací období evidenci pro daňové účely. Struktura této evidence musí obsahovat tyto náležitosti:

- daňové identifikační číslo (DIČ) plátce, pro kterého bylo plnění uskutečněno,

- kód předmětu plnění,

- datum uskutečnitelného zdanitelného plnění,

- základ daně a

- rozsah a předmět plnění.

Dodavatel je rovněž povinen výpis z této evidence předložit správci daně ve lhůtě pro podání daňového přiznání k dani z přidané hodnoty a to elektronicky. Formulář obsahující povinné údaje je možné vyplnit například prostřednictvím aplikace EPO.

Povinnosti odběratele

Odběratel je povinen v souladu s § 92a odst. 3 ZDPH doplnit na obdrženém daňovém dokladu výši daně. V souladu s ustanovení § 28 odst. 2 písm. l) ZDPH může být daň zaokrouhlena na celé koruny tak, že částka 0,50 koruny a vyšší se zaokrouhlí na celou korunu nahoru a částka nižší než 0,50 koruny se zaokrouhlí na celou korunu dolů. Je vhodné připomenout, že za správnost výpočtu této daně je odpovědný odběratel.

Odběratel pak k datu uskutečnění zdanitelného plnění přizná toto plnění ve svém daňovém přiznání. Odběratel zaeviduje jednotlivá plnění do účetnictví (např. výše uvedené stavební práce) zápisem MD účet pořízení dlouhodobého majetku či náklad a MD účet DPH; současně DAL účet závazku a DAL účet DPH ve fakturované výši upravené o doplněné DPH.

Jak již bylo výše uvedeno, odběratel je osobou, která je povinna odvést DPH místo dodavatele. To učiní na ř. 10 nebo 11 (Režim přenesení daňové povinnosti (§ 92a) – odběratel zboží nebo příjemce služeb) v závislosti na aplikované sazbě DPH. Současně odběrateli vzniká nárok na odpočet, pokud na něj má v souladu se zákonem o DPH nárok, který může uplatnit na ř. 43 a 44 (Nárok na odpočet ze zdanitelných plnění vykázaných na řádcích 3 až 13) v závislosti na aplikované sazbě DPH (na těchto řádcích se sčítají jednotlivé hodnoty související s „reverse charge“ – nejen za tuzemsko, ale EU a třetí země).

Stejně jako dodavatel je i odběratel povinen vést dle § 92a odst. 5 ZDPH, která musí obsahovat:

- daňové identifikační číslo (DIČ) plátce, pro kterého bylo plnění uskutečněno,

- kód předmětu plnění,

- datum uskutečnitelného zdanitelného plnění,

- základ daně a

- rozsah a předmět plnění.

Odběratel je také povinen předložit tuto evidenci správci daně v elektronické podobě a ve lhůtě pro podání daňového přiznání k dani z přidané hodnoty.

Hlavní důvody zavedení režimu přenesení daňové povinnosti v ČR

- Transpozice článku 199 směrnice o DPH

- Opatření proti daňovým únikům

- Neutralita zatížení plátců

Opatření proti daňovým únikům

| Původní stav | Současný stav v režimu RPDP |

|---|---|

| Plátce A vystavil daňový doklad plátci B. Plátce B uplatní nárok na odpočet ve svém daňovém přiznání, avšak plátce A nepřizná povinnost zaplatit daň z tohoto plnění. | Plátce A vystavil daňový doklad plátci B. Plátce A (dodavatel) uvedení plnění na ř. 25 ve svém přiznání a zároveň s ním odevzdá evidenci pro daňové účely, ve které eviduje všechny doklady v režimu přenesení daňové povinnosti. Plátce B si dopočítá DPH a ve svém daňové přiznání uplatní odpočet daně, ale je i povinen přiznat daň za dodavatele plnění. Spolu z přiznáním odevzdá i výpis z evidence pro daňové účely. Z tohoto principu vyplývá křížová kontrola výpisů z evidence obou plátců (dodavatele odběratele). |

Řešení neutrality zatížení plátců

| Původní stav | Současný stav v režimu RPDP |

|---|---|

| Plátce A vystavil daňový doklad plátci B. Plátci A vznikla povinnost přiznat a zaplatit DPH bez ohledu na úhradu své pohledávky. Plátce B si mohl uplatnit odpočet. | Plátce A vystaví daňový doklad v režimu přenesení daňový povinnosti plátci B bez DPH. Plátce B si DPH dopočítá a ve svém daňové přiznání uplatní odpočet daně, ale je i povinen přiznat daň za dodavatele plnění. Plátce A není povinen daň přiznávat, plnění uvede jen na ř. 25 svého přiznání. |

6.4.2012 a 24.4.2012, Gabriela Roučová, Ing. Pavel Kuchár, Zuzana Šimonová